- Según una consultora canadiense, la producción nacional del mineral puede crecer al 50% anual, más del triple que la chilena. Alerta del presidente de una minera de EEUU con sede en Chile en base a datos de J.P.Morgan

Con un potencial de crecimiento de la producción del 50% anual, hacia 2027 la Argentina podría convertirse en el tercer o segundo productor mundial de litio, detrás de Australia, desplazando a China y eventualmente también a Chile, que actualmente detentan, respectivamente, la tercera y segunda posición en el ranking mundial de producción del mineral.

Así surge de un informe de CRU, una consultora canadiense especializada en minería que afirma que la Argentina, gracias a sus operaciones activas y 38 proyectos en desarrollo, tiene un potencial de crecimiento de la producción del 50% anual, contra 16% en Chile y una expansión menos precisa, pero también inferior, en el caso de China, que es a su vez el principal destino de las exportaciones de carbonato de litio de la Argentina.

En el mismo sentido, meses atrás Rodrigo Dupouy, presidente para América Latina de Sorcia Minerals, una empresa norteamericana con cabecera regional en Chile, advirtió en una carta al diario El Mercurio, que el “boom del litio” chileno es un oasis en riesgo de desaparición. “Tanto la Comisión Chilena del Cobre como J.P.Morgan han advertido recientemente que la Argentina nos superará en la producción durante los próximos años. Y si seguimos así, podemos ser desplazados al cuarto lugar por China” alertó Dupouy.

A su vez, un estudio de la Bolsa de Comercio de Rosario (BCR) buscó responder dónde está la oportunidad para la Argentina en términos de “valor agregado”, un caballito de batalla del discurso del actual gobierno argentino, que a través de voceros como la secretaria de Asuntos Estratégicos, Mercedes Marcó del Pont, y del secretario de Industria y Desarrollo Productivo, José Ignacio de Mendiguren, dice que la Argentina debería fabricar baterías de litio e incluso autos eléctricos, en vez de limitarse a la producción de carbonato de litio “grado batería”.

“No podemos ser inquilinos de nuestros propios recursos”, es la frase marketinera con la que de Mendiguren planteó la cuestión en una reciente exposición conjunta. El carbonato de litio “grado batería” (esto es, de una pureza de al menos 99,5%), tiene sin embargo una fuerte rentabilidad y, a igual volumen, 6 veces más “valor agregado” que el espodumeno de litio que exporta Australia, el principal productor mundial y que es también el principal abastecedor de China.

Valor agregado

“Exportar carbonato de litio es exportar valor agregado. El complejo litio argentino viene creciendo sostenidamente, rompiendo récords nuevamente este año y con perspectivas de cerrar un 2023 en máximos productivos y exportadores. Mejor que su presente son sus perspectivas a mediano plazo, que esperan ubicarlo entre los cinco principales complejos exportadores argentinos antes que termine la década”, dice el informe de la BCR, firmado por los investigadores Guido D’Angelo y Emilce Terré.

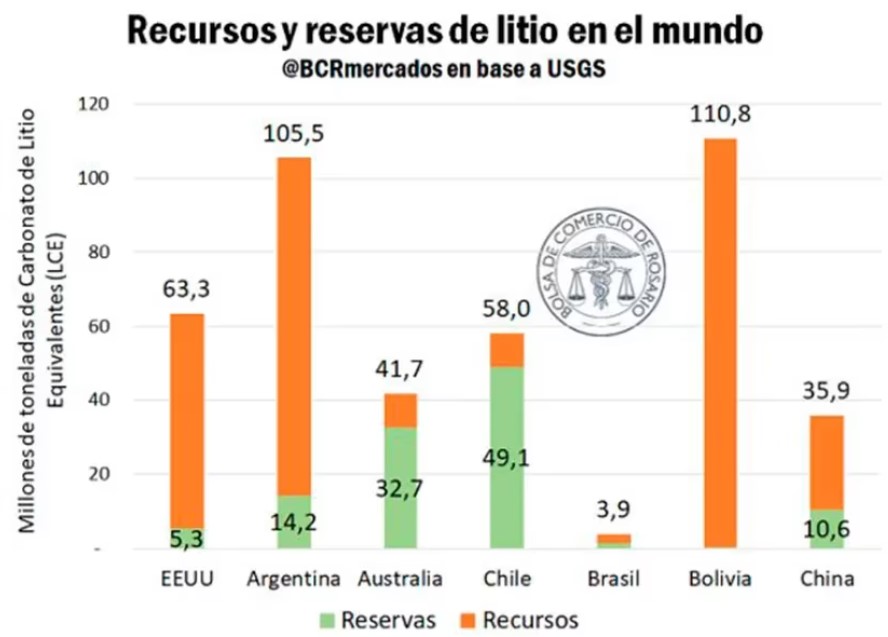

El estudio diferencia los conceptos de “reservas” y “recursos” de litio, algo que a menudo y erróneamente se asimila para afirmar que Bolivia detenta las principales “reservas”, aunque sus muy bajos niveles de exploración reducen su potencialidad productiva. De hecho, Bolivia no produce litio en ninguna medida significativa.

“Argentina dispone de robustas reservas y recursos de litio. Los recursos son el resultado de procesos de exploración y son estimados usando modelos geo-científicos, mientras las reservas representan el subconjunto de los recursos que es extraíble de acuerdo con un plan minero sustentable técnica y económicamente”, aclaran D’Angelo y Terré. Además, prosiguen, EEUU y China tienen robustos volúmenes de reservas y recursos, pero los mismos se destinan fundamentalmente al mercado interno para la producción de baterías para autos eléctricos, la principal fuente de demanda del litio.

En ambos casos, la demanda es superior a la oferta doméstica y de hecho EEUU y China absorben 60% de la exportación del litio argentino, mientras por ahora los niveles de exploración y desarrollo de Australia y Chile los hacen los principales productores; en 2022 explicaron entre ambos el 77% de la producción global.

Mega-evento litífero en Salta

El evento “Litio en Sudamérica” desarrollado el 9 y 10 de agosto pasado en Salta, mostró el extraordinario interés mundial por el litio argentino. Al encuentro, que tuvo cerca de 1.800 asistentes, concurrieron empresarios, analistas y banqueros de todo el mundo. Una de las coincidencias fue, justamente, que el sector litífero en la Argentina tiene un ímpetu mucho mayor que el chileno, gracias a una legislación más favorable y al avance en Chile de iniciativas estatizantes, que desalientan la inversión privada. Allí, tanto los gobernadores Gerardo Morales (Jujuy), Raúl Jalil (Catamarca) y el anfitrión Gustavo Sáenz (Salta) ratificaron que los recursos del subsuelo son propiedad de las provincias y reivindicaron su potestad en la materia.

“El potencial argentino, como bien fue destacado en más de una oportunidad en el seminario –dice el estudio de la BCR en referencia al evento del litio en Salta- es ahorrarle al mundo tiempo de exploración, con el formidable volumen y potencial de una amplísima gama de proyectos. El carbonato de litio es hoy la principal exportación del complejo litio argentino, dominando prácticamente las exportaciones nacionales de este complejo. Esto se da de la misma manera en Chile, que, sin embargo, exporta cerca de un 20% de su complejo litio como hidróxido”, dice la investigación de la BCR.

El estudio explica que el carbonato de litio (Li2CO3) y el hidróxido de litio (LiOH) pueden sustituirse entre sí en la producción de baterías, pero el hidróxido se descompone a una menor temperatura, lo que permite que la batería tenga más autonomía y vida útil. A su vez, históricamente el carbonato de litio ha tenido un menor costo de producción, lo que hizo más atractiva su producción, al menos en el corto plazo. Por su parte, notan los investigadores, Australia exporta mayoritariamente espodumeno de litio, un producto que hoy tiene un valor de mercado de apenas el 15% del que dispone el carbonato de litio. Esto es, menos de 6 veces el “valor agregado” que lo que exporta la Argentina.

Principales clientes del litio argentino

Según un trabajo que Juliana González Jáuregui, investigadora de la Universidad Nacional de San Martín (Unsam) expuso ante el Consejo Argentino de Relaciones Internacionales (CARI), China se afianzó en los últimos años como el principal destino destino de las exportaciones de carbonato de litio de la Argentina, desplazando desde 2019 a EEUU como principal destino.

Una de las estrellas del encuentro litífero en Salta, organizado por la publicación especializada y organizadora de eventos “Panorama Minero” fue Joe Lowry, un norteamericano que vivió varios años en China, es conocido mundialmente como “Mister Lithium” y es fuente de consulta de empresas como Tesla. En una suerte de clase magistral, Lowry observó que en la Argentina hay demasiada ansiedad por producir baterías. “Mi consejo -dijo- es que piensen en eso cuando lleguen a producir 500.000 toneladas anuales de carbonato de litio” (más de 15 veces el nivel de producción actual).

En un aparte, Lowry confesó a Infobae que en conversaciones que mantuvo con Fernanda Ávila, la secretaria de Minería, y Flavia Royón, de Energía, les dijo a ambas: “antes que preocuparse por fabricar baterías, construyan más rutas, más redes de energía eléctrica y de comunicaciones, más infrastructura”.

A mediano plazo, un hallazgo geológico reciente podría cambiar el escenario mundial del litio: el descubrimiento de la Caldera McDermitt, un volcán apagado en el límite entre los estados de Nevada y Oregon, (EEUU) que podría ser el mayor reservorio mundial de litio, con un valor de mercado aproximado de USD 1,5 billones (millón de millones) de dólares.

Se estima que la minera canadiense Lithium Americas, de fuerte presencia en la Argentina, donde tiene 45% de participación en Caucharí-Olaroz, el 100% del proyecto Pastos Grandes y el 65% en Sal de la Puna, podría empezar los trabajos de minado en McDermitt en 2026 y a producir en 2027. Antes tendría que superar resistencias ambientales y sociales, porque hay reclamos de que se trata de “tierras ancestrales de los americanos nativos”.

FUENTE INFOBAE